– Jeg synes ikke tallene gir et riktig bilde av den faktiske veksten i usikret kreditt, sier bankanalytiker i SpareBank 1 Markets AS, Odd Weidel.

Publisert: 15.02.2019

Ifølge Finanstilsynets årlige rapport «Finansielt utsyn» (tidligere «Tilstanden i finansmarkedet») har forbrukslånsgjelden vokst fra i underkant av 18 milliarder kroner i 2001 til drøye 115 milliarder kroner ved utgangen av tredje kvartal 2018. Dette svarer til en vekst på over 500 prosent, men tallene samsvarer ikke med den faktiske veksten i bransjen, ifølge analytiker i SpareBank 1 Markets AS, Odd Weidel (bildet).

– Tallene kommer fra Finanstilsynet, og de er akkumulerte tall fra et utvalg banker som kun sier oss at veksten i bankene som leverer forbrukslån har vokst mye. Nå finnes det ikke tall på det underliggende totale markedet for usikret kreditt i Norge, da et vi i et slikt estimat måtte ha tatt med leasing-markedet også. Jeg synes ikke tallene gir et riktig bilde av den faktiske veksten i usikret kreditt, sier Weidel til Dinero.no.

Les også: Dette kreves for å få forbrukslån

Leasing beskriver i hovedsak et marked hvor privatkunder kunne leie produkter (især brune- og hvitevarer og annen hjemmeelektronikk) fremfor å kjøpe produktet kontant. Dette var en utbredt praksis rundt årtusenskiftet, og for enkelte av disse produktene kunne renten ligge på godt over 30 prosent.

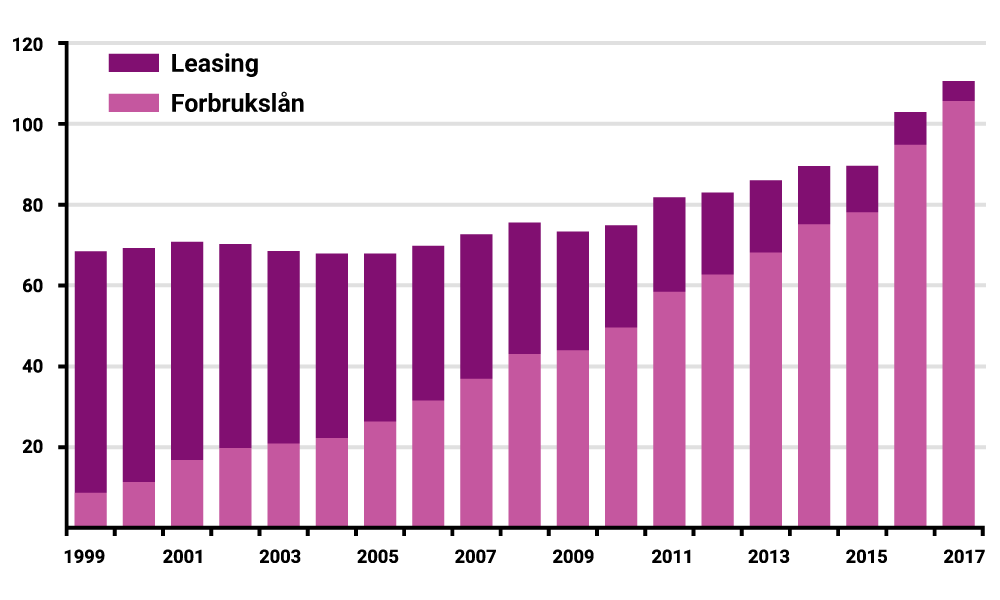

For å kunne kartlegge den reelle gjeldsgraden i forbrukslånsmarkedet har tilsynet i den seneste utgaven av «Finansielt utsyn» tatt nærmere 30 ulike finansforetak i ettersyn. På samme tid har SpareBank 1 Markets estimert med at leasingsmarkedet i 1999 lå et sted mellom 30 og 70 milliarder kroner. Dette er et i dag et marked som i stor grad er overtatt av usikret kreditt.

– Inkluderer vi disse tallene i tilsynets tall kommer vi fram til en langt lavere volumvekst i totalmarkedet, forklarer Weidel.

SpareBank 1 Markets anslår at det i hovedsak var tre aktører som utgjorde leasingsmarkedet i Norge ved årtusenskiftet, og blant disse tronet Thorn på toppen. Deres bedriftsmodell bestod av å leie ut produkter til privatpersoner, som igjen måtte binde seg til en låneperiode på minimum 12 måneder. Når denne perioden utløp hadde kunden valget mellom å si opp leieforholdet i sin helhet eller kjøpe den tidligere leide varen til «redusert pris».

Mot et etableringsgebyr på 150 kroner kunne du eksempelvis leie en DVD-spiller til 199 kroner per måned (2388 per år), men da var den fremdeles ikke din etter de 12 månedene.

– Konsumentene har byttet fra veldig dyre leasingsprodukter til billigere forbrukslån. Produktene har fortsatt en høy rente, men langt lavere enn alternativene kundene tidligere benyttet seg av. Forbrukerne har altså vært rasjonelle i sine beslutninger. Fra et tilsynsståsted må det dessuten være langt mer behagelig at den usikrede kreditten gis av banker som er godt kapitaliserte og jevnlig blir fulgt opp av tilsynet, enn alternativene vi så i markedet tidligere, sier han.

Les også: Derfor får du avslag på søknad om kredittkort og lån

Per i dag opererer Thorn fremdeles med leasing , og ifølge deres årsregnskap – som Dinero.no har fått innsyn i – kommer det frem at selskapet hadde driftsinntekter på 665 781 112 kroner for regnskapsåret 1999, altså godt over 600 millioner kroner.

I grafen nedenfor kan du se Odd Weidel og SpareBank 1 Markets’ estimater over leasingsvolumet i perioden mellom 1999 til 2017. Statistikken er basert på Thorn Finans årsberetninger, og viser blant annet at leasingsmarkedet hadde et volum på 60 milliarder kroner i 1999.

Som man kan lese ut ifra grafen har usikret forbruksgjeld tatt over betydelige markedsandeler fra leasingsbransjen i løpet av de siste årene. Velger man å utelate dette aspektet, ser man raskt at veksten i den totale forbruksgjelden – slik den fremkommer av Finanstilsynets rapport – fremstår som kunstig høy.

– Thorn opererte med en meget høy rente – typisk 40-50 prosent. Korrigerer du for det får en et mye lavere volumanslag enn mitt 50. På den annen side hadde mange butikker på den tiden kreditter av forskjellig slag. Summa summarum er at det er vanskelig å estimere volumendringene, da markedet og produktene også har endret seg radikalt. Det som er sikkert er at det er feil å kun se på volumveksten i forbrukslånbankene.

Til tross for at leasing ikke er en like vanlig kjøpsform som for 20 år siden, er det ikke til å stikke under en stol at forbrukslån og kredittkort også er produkter med høyere renter enn eksempelvis boliglån og øvrige pantelån. Et boliglån ligger gjerne på et par prosents rente, hvorpå forbrukslånsrenta ofte ligger på mellom 10-20 prosent.

Årsaken er at usikret kreditt nettopp er som navnet tilsier – usikret. Dersom kunden misligholder gjelden sin, kan ikke utlåner tvangskausjonere bil eller bolig, noe som gjør utlån av usikret kreditt mer risikofylt for banken. Renten har som hensikt å veie opp for risikofaktoren.

Les også: Banker selger stadig flere forbrukslånsporteføljer

– Det er riktig av myndighetene og oss forbrukere å holde fokus på dette området, men samtidig er ikke bildet sort-hvitt. En fleksibel kreditt gir kundene muligheten til å benytte seg av tilbud og andre goder, ofte også inkludert bruk av eksempelvis kredittkort med fordeler. Det gjør at kostnadene – som er høye – må sees mot de fordelene forbrukerne også mottar. Regnestykket er derfor ikke rett fram, slik det ofte blir framstilt i media.

– Forbrukslån er noe en utvilsomt skal være forsiktig med å benytte seg av, legger han til.